1. Voorkom een te hoge WOZ-waarde!

Binnenkort ontvangt u de aanslag gemeentelijke heffingen 2024. Het kan zijn dat u het aanslagbiljet al heeft ontvangen. In het aanslagbiljet is ook de WOZ-waarde van uw woning of bedrijfspand opgenomen.

Het belang van een juiste WOZ-waarde is groot en gaat veel verder dan alleen de door u te betalen gemeentelijke heffingen. De WOZ-waarde is onder meer van belang voor:

- Riool- en afvalstoffenheffing en waterschapslasten.

- De hoogte van de bijtelling in verband met de eigen woning in privé.

- De bepaling van de bijtelling privégebruik woning bij de winst uit uw onderneming.

- Afschrijvingsmogelijkheden in uw onderneming.

- De belasting over in privé verhuurde woningen.

- De heffing van schenk- en/of erfbelasting bij verkrijging van een woning.

Voor ondernemers is het financiële belang van de WOZ-waarde groot. U mag namelijk niet verder afschrijven dan tot aan de WOZ-waarde van het pand. Des te lager de WOZ-waarde, des te meer mogelijkheden om af te schrijven.

Wij raden dan ook aan de WOZ-waarde kritisch te beoordelen. Door een lagere WOZ-waarde kunt u belasting besparen. Vaak werkt een lagere WOZ-waarde door naar de volgende jaren.

Met enige regelmaat constateren wij nog steeds dat bedrijfswoningen worden gewaardeerd zonder dat rekening is gehouden met de bedrijfsbestemming. In dat geval wordt de waarde van een burgerwoning vastgesteld, die doorgaans (veel) hoger is dan de waarde van een bedrijfswoning.

Soms echter kunt u belang hebben bij juist een hogere WOZ-waarde van de woning. Dit is bijvoorbeeld het geval als u hypotheekrente betaald. Door een hogere WOZ- waarde heeft de bank meer zekerheid en kan de hypotheekrente in bepaalde situaties omlaag.

Een nieuw belangrijk aandachtspunt bij de WOZ-waarde dit jaar zijn de woningen in Box 3. Dit zijn tweede woningen en/of verhuurde woningen in privé. Volgens planning wijzigt de regelgeving in Box 3 per 1 januari 2027. Vanaf dat moment worden waardestijgingen van de woningen belast naar een tarief van 36% (of wellicht hoger)! Zeer belangrijk is de waarde op 1 januari 2027. Des te hoger deze waarde, des te lager de waardestijging en des te lager de belastingclaim bij verkoop. De staatssecretaris heeft recent aangegeven dat voor de waarde van woningen op 1 januari 2027 de WOZ-waarde bepalend is. Dan kan het juist voordelig zijn dat uw woning in box 3 een hoge WOZ-waarde heeft.

Bij de WOZ-waarde hoeft overigens geen rekening te worden gehouden met werktuigen die van een onroerende zaak kunnen worden afgescheiden zonder dat beschadiging van betekenis aan die werktuigen wordt toegebracht en die niet op zichzelf als gebouwde eigendommen zijn aan te merken. Dit wordt ook wel de werktuigenvrijstelling genoemd. Voorbeelden zijn: meet- en regelapparatuur, schakelapparatuur, compressoren, aggregaten, turbines en ketels. Ook voor de afschrijving is dit van belang. Op werktuigen kan namelijk gewoon zonder beperking worden afgeschreven.

Let op: Bent u het niet eens met de waardebepaling van uw woning of bedrijfspand of vermoedt u dat de werktuigenvrijstelling niet correct is toegepast, dan kunt u tot 6 weken na dagtekening van het aanslagbiljet gemeentelijke heffingen bezwaar maken tegen de WOZ-waarde. Wilt u dat graag aan uw adviseur overlaten, stuurt u dan tijdig een kopie van het aanslagbiljet naar ons door. Wij kunnen de WOZ-waarde controleren en in overleg met u bezwaar maken.

2. Aanslag gemeentelijke heffingen

Naast controle van de hoogte van de WOZ-waarde van uw bedrijfspand of woning raden wij u ook aan de aanslag gemeentelijke heffingen zelf te (laten) controleren. Hieronder zijn enkele voorbeelden opgenomen waarom een controle nuttig kan zijn:

- U bent aangeslagen als bedrijf. Als de onderneming echter is gestaakt en de gemeente houdt hier geen rekening mee, dan betaalt u te veel belasting.

- U betaalt ook teveel belasting als de waarde van de bedrijfsgebouwen veel lager is dan de waarde van de woning. U bent dan namelijk voor de onroerende zaakbelasting geen bedrijf.

- Voor cultuurgrond, kassen én de ondergrond van de kassen is een vrijstelling onroerende zaakbelasting van toepassing. Is deze vrijstelling goed toegepast?

- Indien sprake is van een bedrijf mag over de waarde van de woning géén onroerende zaakbelasting voor de gebruiker worden geheven.

- Is de rioolheffing voor glastuinders die zijn aangesloten op het tuinbouwriool goed toegepast?

Let op: Binnen 6 weken na dagtekening van de aanslag dient bezwaar te worden gemaakt. Voor sommige fouten in aanslagen kan echter ook nadat de termijn van 6 weken voorbij is met succes worden verzocht om teruggave van belasting. De fouten in oudere jaren worden dan hersteld, maar het is altijd beter om tijdig bezwaar te maken.

3. Vraag tijdig om een voorlopige aanslag en betaal op tijd!

Als u belasting over de winst of het inkomen 2023 niét tijdig betaalt, brengt de Belastingdienst rente aan u in rekening. Voor de inkomstenbelasting is de rente 7½%. Voor de vennootschapsbelasting is de rente zelfs nog hoger, namelijk 10%!

Gezien de hoge rentepercentages is het bijna altijd voordelig om de belasting op tijd te betalen en daarmee rente te voorkomen. Daarbij komt dat de belastingrente voor de inkomstenbelasting niét aftrekbaar is. Voor de heffing van vennootschapsbelasting kan de rente wel ten laste van de winst worden gebracht.

Als u verwacht (meer) belasting te gaan betalen over 2023 adviseren wij u tijdig te verzoeken om een (aanvullende) voorlopige aanslag. Is het verzoek ingediend vóór 1 mei 2024, dan is geen belastingrente verschuldigd als de (aanvullende) voorlopige aanslag conform het verzoek wordt opgelegd en later niet meer hoeft te worden bijbetaald. Moet u bijbetalen, dan is alleen rente verschuldigd over het bij te betalen bedrag.

Het is belangrijk om de te betalen belasting zo goed als mogelijk in te schatten. Betaalt u namelijk teveel op een voorlopige aanslag en krijgt u later deze belasting terug, dan ontvangt u géén rente hierover. Een vergoeding van belastingrente is alleen mogelijk in bijzondere situaties.

Na ontvangst van de gewijzigde voorlopige aanslag is het vervolgens zaak om deze binnen de gestelde termijnen te betalen. De Belastingdienst rekent invorderingsrente vanaf de dag na de uiterste betaaldatum (welke vermeld staat op de aanslag). Het percentage invorderingsrente is nu 4%.

Indien u verwacht belasting (bij) te moeten te betalen over 2023, dan raden wij u aan contact met ons op te nemen. Wij kunnen dan voor u beoordelen of een voorlopige aanslag moet worden aangevraagd om een hoge rentebetaling te voorkomen.

4. Energie-efficiëntie glastuinbouw (EG)

Op 11 april 2024 gaat de regeling Energie-efficiëntie glastuinbouw (EG) weer open. Glastuinders kunnen met deze regeling subsidie krijgen wanneer zij investeren in energiebesparende maatregelen. Het is mogelijk 20% subsidie te krijgen voor energiebesparende investeringen in onder andere: een 2e energiescherm, aansluiting op een warmtenetwerk of -cluster, een luchtbehandelingssysteem, LED-belichting en een hogedrukvernevelingsinstallatie. Het budget bedraagt € 30 miljoen.

Nieuw in deze ronde is de overlap tussen de EG-regeling en de Energiebesparingsplicht die afgelopen jaar moest worden ingediend. Als in die rapportage blijkt een investering als verplicht uit te voeren is benoemd, dan komt de investering niet in aanmerking voor EG-subsidie. Het is dan immers een wettelijke verplichting geworden. Daarnaast is ook het indienen van de gecombineerde opgave nog steeds een vereiste.

Heeft u hierover vragen of gaat u investeren in energiebesparende maatregelen en weten wat de mogelijkheden met betrekking tot EG zijn? Neem dan contact met ons op.

5. Vaststellen Tegemoetkoming Energiekosten (TEK)

Van 21 maart tot en met 2 oktober 2023 was het mogelijk een Tegemoetkoming Energiekosten (TEK) aan te vragen. Met deze regeling konden energie-intensieve MKB-ondernemingen een tijdelijke tegemoetkoming voor de gestegen energiekosten ontvangen. Deze tegemoetkoming had betrekking op de periode 1 november 2022 tot en met 31 december 2023, de periode waarop ook het prijsplafond werd ingesteld.

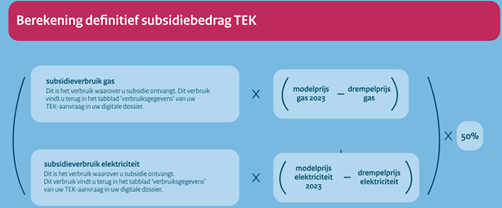

Nu deze periode voorbij is, zijn de voorlopige modelprijzen bekend gemaakt. Deze bedraagt voor gas € 1,36 en voor elektra € 0,36. Deze prijzen liggen hoger dan de drempelprijzen, wat betekent dat er recht is op TEK-subsidie. Hiermee wordt de definitieve subsidie als volgt berekend:

Vanaf medio maart 2024 krijgen aanvragers een mail met het verzoek een vaststellingsverzoek in te dienen. Men heeft dan tot 31 mei 2024 de tijd om een vaststelling in te dienen. Hierbij dient bij subsidiebedragen hoger dan € 125.000 ook een accountantsverklaring te worden meegezonden. In dat geval heeft u hiervan al bericht van ons ontvangen.

Het voorschot is berekend op basis van de maximale modelprijzen, die aanzienlijk hoger lagen. Het kan daardoor voor komen dat u een deel van het voorschot terug moet betalen. We zien dit met name bij gas verbruiken van minder dan 2.000.000m³ of voorschotten die vooral gebaseerd zijn op elektraverbruik.

Hiervoor zijn meerdere terugbetalingsmogelijkheden, namelijk: in één keer, binnen 24 maanden (bedragen van € 500 tot € 5.000), binnen 36 maanden (bedragen boven de € 5.000), of een persoonlijke terugbetalingsregeling. Terugbetalen is altijd renteloos.

Heeft u hierover vragen? Neem dan contact met ons op.

6. Rabobank MKB duurzaamheidsbijdrage

Rabobank wil haar klanten helpen om te verduurzamen. Om het 125-jarig bestaan van de Coöperatie te vieren, kan een deel van de zakelijke klanten daarom in aanmerking komen voor een bijdrage tot 12,5% in duurzame investeringen, met een maximum van € 10.000. Om in aanmerking te komen, moet u langer dan drie jaar zakelijk klant zijn bij de Rabobank, een omzet hebben van minder van € 10.000.000 en de oorspronkelijke financiering bij de Rabobank mag niet hoger zijn geweest dan € 1.000.000.

De duurzaamheidsbijdrage kan worden aangevraagd voor investeringen die gedaan zijn vanaf 1 december 2023, en kan alleen worden aangevraagd voor maatregelen die zijn opgenomen in de energielijst van de energie-investeringsaftrek (EIA) of de milieulijst van de milieu-investeringsaftrek (MIA\Vamil).

Er is in totaal € 50.000.000 beschikbaar voor deze actie. Aanvragen kan vanaf 1 maart 2024 tot en met 31 december 2025. Heeft u vragen of wilt u hierover meer weten? Neem dan contact met ons op.

7. Gecombineerde Opgave

Als land- of tuinbouwondernemer bent u verplicht de Gecombineerde Opgave in te dienen. Dit kan ook dit jaar weer tot en met 15 mei 2024. Het invullen van de Gecombineerde Opgave is een voorwaarde om gebruik te kunnen maken van de EG-regeling. Daarnaast wordt ook de eventuele CO2-heffing voor de tuinbouwsector bepaald op basis van het gasverbruik dat wordt vermeld in de Gecombineerde Opgave.

Heeft u landbouwgronden in uw onderneming? Dan is het ook van belang dat de perceel registratie wordt gecontroleerd en kunt u op basis daarvan ook Basispremie aanvragen.

Daarbij kan met de Gecombineerde Opgave aan de Belastingdienst worden aangetoond dat de grond in gebruik is geweest bij de eigen onderneming. Dit betekent dat de waardestijging van de grond in dat jaar onder de landbouwvrijstelling voor de inkomsten- en vennootschapsbelasting valt.

Start op tijd met het invullen. Indien gewenst kunnen wij u hierbij ondersteunen.